Un artículo del Ministerio de Economía de la Republica Argentina , donde se explican los dos sistemas más utilizados en los bancos para el cobro de las cuotas de créditos .

Sistemas de amortización.

Alemán >> las cuotas son decrecientes, cada cuota = % capital constante + intereses decrecientes

Francés >> las cuotas son fijas, cada cuota = % capital creciente + intereses variables

Cuando los ingresos de un agente económico superan su gasto de consumo, surge el concepto de ahorro, esto es, la parte del ingreso no consumida. Del mismo modo, cuando un agente económico tiene un consumo superior a su ingreso debe recurrir al crédito a fin de financiar la parte de su consumo que supera su ingreso. Así, en el sistema económico algunos agentes resultan acreedores y otros deudores. La interacción de ambos tipos de agentes da lugar a una serie de prestaciones y contraprestaciones, mediante las cuales el agente cuyos deseos de consumir son mayores a sus ingresos recibe de otro agente (directa o indirectamente) un préstamo o crédito y se compromete a pagarlo o devolverlo en el futuro, generalmente agregando una compensación por el uso del capital (pago de intereses).

En la economía moderna el sistema financiero cumple el rol esencial de la intermediación, canalizando los flujos de fondos entre los acreedores y deudores del sistema e interviniendo activamente en la mayor parte de las transacciones de crédito y préstamo de la economía.

En general, la devolución del préstamo no se efectúa en un sólo pago, sino que la misma se realiza en varios a lo largo del tiempo.

El proceso mediante el cual el deudor se compromete a reintegrar periódicamente el capital se denomina "amortización",pudiendo dicha periodicidad adquirir diversas frecuencias (anual, semestral, mensual, etc.). En todos los casos dicha frecuencia se establece previamente entre las partes.

Si bien existen numerosos sistemas de amortización, entre los más conocidos y utilizados se encuentran el alemán y el francés. El objetivo de este artículo es presentar las principales características de ambos sistemas, sus similitudes y diferencias y las implicancias que para deudores y acreedores tiene la adopción de uno u otro.

Similitudes y Diferencias

Tanto en el sistema alemán (SA) como en el francés (SF) la cuota que periódicamente abona el deudor a su acreedor tiene dos componentes: una parte destinada a amortización de capital y otra en concepto de interés, por el uso del capital prestado.

En ambos sistemas el cálculo del monto a erogar en concepto de “interés” es el mismo: a título de ejemplo para el caso de un préstamo que se repaga con frecuencia mensual, debe multiplicarse mes a mes la tasa de interés pactada por el saldo de la deuda al final de cada período.

Para el cálculo de la amortización, en cambio, deben usarse fórmulas diferentes según sea el sistema que se aplica.

La principal característica del sistema alemán (SA) es que en todas las cuotas la parte destinada a amortizar capital es igual, mientras que los intereses son decrecientes. Esto determina que la cuota total sea a su vez decreciente.

En el sistema francés, en cambio, lo que se mantiene constante es la cuota total, variando la proporción de capital e intereses de cada cuota. En las primeras cuotas se amortiza proporcionalmente menos capital que en las últimas, o dicho de otra manera, en general, en las primeras cuotas se paga más intereses que capital. Esto depende del nivel de la tasa de interés pactada: cuanto mayor es la tasa menor será la proporción de capital cancelado en las primeras cuotas. Un ejemplo puede clarificar el punto: en un crédito a 60 meses al 12% de interés anual en la primera cuota la amortización de capital representa el 55% de la cuota. Pero si la tasa es del 6% la proporción del capital aumenta al 74%.

Descomposición de la cuota en el sistema alemán.

Tal como se indicara la cuota total se descompone en “amortización” e “interés”.

Cuota Total = Amortización de Capital + Interés

Una forma rápida y sencilla de calcular la amortización de capital en el SA es dividir el préstamo total por la cantidad de cuotas en las cuales se lo amortizará.

Amortización de Capital = monto original prestado / cantidad de cuotas

En ausencia de mecanismos indexatorios el monto destinado a amortizar capital se mantendrá constante de la primera a la última cuota, pero si ante un proceso inflacionario se deben aplicar cláusulas indexatorias la fórmula correcta a utilizar es la siguiente:

Amortización de Capital = saldo al final del período n (ajustado) / cantidad de cuotas restantes

Esta segunda fórmula en realidad constituye el "caso general", del cual la primera es un caso particular que puede utilizarse como aproximación. Una vez obtenida la amortización de capital para completar la cuota total debe agregarse el interés que surge de la siguiente fórmula:

Interés = tasa pactada x saldo al final de período anterior

En general suele pactarse una tasa denominada "Tasa Nominal Anual" (TNA) y una frecuencia de pago de tipo mensual. Para convertir la TNA a base mensual ("Tasa Efectiva Mensual" – TEM)) se puede aplicar la siguiente fórmula:

TEM: (TNA * 30) / 360

Si quieres estar informado sobre este tema y otros relacionados puedes suscribirte a la lista de correo. Suscribirte a la lista de correo

Descomposición de la cuota en el sistema francés.

En el sistema francés de amortización (SF) los cálculos son algo más complejos. Para ello pueden utilizarse los conceptos de renta y sus fórmulas de valor actual y valor futuro ya que existe cierta similitud entre la noción de renta y el concepto de amortización, donde el acreedor entrega una suma de dinero y espera recibir una serie de pagos prefijados.

Una renta financiera es un conjunto de capitales o pagos asociados a períodos de tiempo consecutivos. Se las puede clasificar en base a diferentes criterios (constantes o variables, temporales o perpetuas, prepagables o postpagables, fraccionarias o enteras, etc.). Entre los ejemplos más conocidos de rentas se encuentran las rentas vitalicias, que se utilizan en algunos sistemas de seguridad social en los cuales un agente entrega una suma de dinero a una institución financiera que se compromete a pagarle una suma de dinero hasta la muerte del agente.

Un aspecto importante de las rentas es su valoración: existen fórmulas que permiten conocer rápidamente el valor actual de una renta (los pagos futuros a valor de hoy) así como el valor futuro de una renta (los pagos futuros al valor del día del último pago). Sus fórmulas son:

Valor Actual = ( 1-(1 + i)-n ) / i

Valor Futuro = ( (1 + i)n –1 ) / i

donde i es la tasa de interés y n, el número de períodos.

Definición extraída de "Matemática de las Operaciones Financieras y de la Inversión", Gustavo Levenfeld / Sofía de la Maza, Mc Graw – Hill, Madrid 1997.

No obstante la aparente complejidad de estas fórmulas existen programas de que realizan rápidamente estos cálculos, no siendo necesario "hacer las cuentas a mano".

Los distintos componentes de la cuota total del SF pueden obtenerse mediante diferentes opciones. En el caso del interés, la fórmula es idéntica a la expuesta para el SA, pero para la amortización de capital y para la cuota total existen dos fórmulas específicas. Sin embargo no es necesario calcularlas a ambas, ya que obteniendo una de las dos, más el interés correspondiente, la restante puede obtenerse por diferencia.

La fórmula para la cuota total es la siguiente:

Cuota Total= Saldo al final del período / [( 1 – (1 + i)-n ) / i ]

donde i es la tasa de interés o TEM y n es la cantidad de cuotas pendientes de pago. En el denominador se usa la "fórmula del valor actual".

Para el cálculo de la amortización de capital se usa la siguiente fórmula:

Amortización de Capital= Saldo al final del período / [( (1 + i)n – 1 ) / i ]

En este caso el denominador es la "fórmula del valor futuro".

Implicancias de los Distintos Sistemas

En los últimos años, en la mayoría de los préstamos hipotecarios otorgados por el sistema financiero en Argentina se utilizó el SF con tasa variable, siendo el SA de uso bastante menos frecuente.

Desde el punto de vista comercial el SF presenta algunas ventajas: dado que en las primeras cuotas se paga proporcionalmente más intereses que capital, para el acreedor resulta más atractivo desde el punto de vista de la presentación contable de los beneficios. Además, dado que las cuotas son iguales resulta intuitivamente atractivo para el deudor. Por otra parte, a iguales tasas y plazos las primeras cuotas del SF son inferiores a las del SA favoreciendo el acceso al crédito, mediante una relación cuota/ingreso más baja. Esto es especialmente importante cuando se evalúa la capacidad de pago del deudor, ya que una cuota más baja resulta más fácil de pagar.

Un aspecto que suele señalarse como una de las ventajas del sistema alemán es que resulta especialmente atractivo para quienes prevén cancelar anticipadamente su préstamo, es decir que desean adelantar el pago de algunas cuotas. Dado que en el SA la amortización de capital es relativamente más acelerada que en el SF, si un deudor supone que dispondrá de mayores ingresos en el futuro el SA le resultará más conveniente.

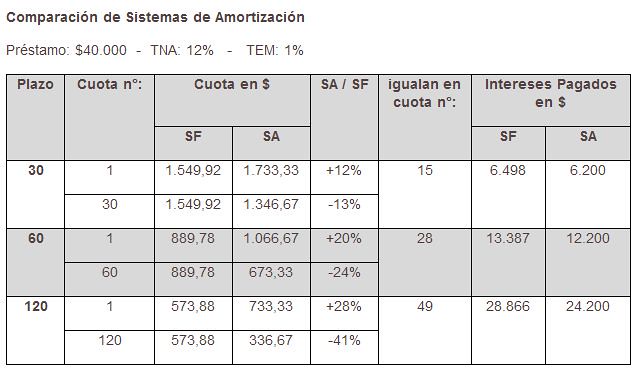

Desde el punto de vista financiero ambos sistemas son equivalentes. Si bien los flujos de fondos son diferentes tienen iguales tasas internas de retorno, aunque en el SF el deudor paga una suma total de intereses levemente superior que en el SA. En el siguiente cuadro se muestran algunos datos comparativos de préstamos similares bajo diferentes sistemas de amortización.

Tal como se ya se mencionó ni el SF ni el SA agotan las posibilidades existentes en materia de sistemas de amortización. También es bastante utilizado en algunas operaciones comerciales el llamado "sistema americano", en el cual los pagos parciales sólo se hacen en concepto de intereses, amortizándose todo el capital en un solo pago al final de período de repago. Sin embargo este sistema de amortización es más utilizado en el ámbito de los bonos (sean corporativos o públicos) donde se los conoce con el nombre de bonos "bullet".

También en algunos casos (típicamente en operaciones hipotecarias entre particulares) se utilizan cuotas constantes, tanto en capital como en intereses. Esta forma de amortización tiene la particularidad de que la tasa de interés deviene endógena: a medida que se amortiza capital la deuda se reduce, pero como los intereses se fijan en pesos, de antemano y por contrato, a medida que el capital adeudado cae la tasa de interés implícita sube.

Efectos de la Inflación.

En los créditos a plazos cortos las tasas de interés suelen ser fijas, pero cuando los plazos se alargan en general se utilizan tasas variables. Una tasa de interés variable (suponiendo que las tasas nominales incorporan la inflación esperada, manteniendo constante la tasa de interés real) asegura al acreedor, dentro de ciertos límites, que podrá mantener constante el valor de su capital.

La utilización de las tasas variables no plantea mayores dificultades desde el punto de vista financiero, si bien requiere un mayor "costo de administración" para el acreedor. Donde si existe una desventaja es que en contextos de alta inflación o de inestabilidad financiera la variabilidad de las tasas de referencia induce cambios importantes en las cuotas, con la consiguiente incertidumbre de los deudores sobre los niveles futuros de las mismas.

Finalmente los sistemas de amortización fijos tanto en capital como en intereses son completamente inadecuados si la inflación esperada es significativa, ya que al estar pactados de antemano los pagos en concepto de intereses si la inflación es elevada el acreedor sufrirá una licuación de su capital.

Temas relacionados

Me guataria estar informado de todo lo relacionado a calculos finacieros

Walter Villalba | Nov 3, 2009 | Reply

Buenas tardes. Tengo un préstamo hipotecario a interés variable con revisión anual, la cual se acaba de producir. La cuota que pago se compone de capital e intereses; antes de la revisión, el tipo que me aplicaban era el 6% y la cuota aproximadamente era de 700 €, 250 de capital y el resto de intereses (450). Tras la revisión, se me aplica un 2%, pero mi sorpresa es que el capital ahora es de 350 € y 150 de intereses. ¿Por qué se aumenta el capital que ahora pago? Esperaba una rebaja de la cuota más alta. Muchas gracias.

SANDRA | Nov 18, 2009 | Reply

Hola Sandra,

Seguramente es un sistema Frances, lo que pasa que no siempre es constante la cuota, ya que se hacen revisiones del tipo (tasa).Teniendo en cuenta que el numero de cuotas es fijo .

Tendriamos dos escenarios posibles:

Si en la revisión, el tipo sube, el porcentaje de capital a amortizar por cuota baja.

En cambio en un escenario de tipos a la baja como el actual, el porcentaje del capital a amortizar por cuota aumenta.

El ultimo es tu caso tienes que pagar mas capital por cuota, porque bajo el tipo y el numero de cuotas para amortizar el capital es fijo.

Recuerda que el tipo es sobre lo que debes de capital.

Te favorece este escenario y bastante.

Igual tendrias que consultar la escritura de la Hipoteca, pide la escritura a tu banco.

Saludos

Mr. TRADER | Nov 18, 2009 | Reply

hola buenas tardes queria hacerles una consulta cual es la diferencia entre un sistema aleman, frances o americano? espero su respuesta…muchas gracias

silvana | Dic 17, 2009 | Reply

hola buenas noches, tengo una consulta: tengo un prestamo personal por Sistema Francés, tenìa una cuota de $1950 y en los siguientes meses fui cancelando capital y adelantando cuotas. En cinco meses adelanté 31 cuotas. Ahora me cobran la cuota Nº 32 de $1725, igual a la que correspondería si hubiera seguido pagando sn cancelar capital anticpado. Esta bien? o deberìan haber disminuido los intereses?

gracias

julian | May 4, 2010 | Reply

El sistema frances es cuota fija, compuesta de capital creciente + intereses variables .

No tendria que variar la cuota, pero depende el tipo de sistema frances.

Seguramente te han recalculado la cuota con una tasa mas baja.

Lee el comentario anterior.

Saludos.

Mr. Trade | May 4, 2010 | Reply

Buen dia,

Tengo la sgte consulta: dado un prestamo de $5000, en 12 meses, con TNA del 20,5%, importe neto a recibir 4818,5 ¿Como puedo calcular la cuota? El sistema de amortizacion aplicado es el Frances.

Muchas gracias.

Manuel | Jun 7, 2010 | Reply

Manuel, no soy un entendido en la materia pero un Link que me dió muy buen resultado fué este:

agronort.com/herramientas/calcfin2.html

Me gustaría hacer una consulta ahora:

Quiero saber si yo adelanto cuotas en el sistema Frances pago cuotas de capital, cierto?

Bueno, si es así, entiendo que por cada cuota de capital que yo pague se me va a descontar una cuota de las que estoy pagando normalmente, es cierto esto?

Gracias y saludos

ariel | Jun 24, 2010 | Reply

Ariel, ese tema de los adelantos lo tenes que consultar con la entidad que te da el credito, eso depende del contrato que firmaste.

Mr. Trade | Jun 25, 2010 | Reply

Por Favor si me puede decir cuales son los programas que realizan estos cálculos, para no «hacer las cuentas a mano».

Aclaro que yo soy una persona no entendida en matematicas financiera

pero me resulta bastante comprensible sus explicaciones,que desde ya agradezco!!!

attentamente Carlos

carlos | Jul 1, 2010 | Reply

Quisiera saber porque la utilización de las tasas variables requiere un mayor «costo de administración» para el acreedor?? no me queda claro, muchas gracias!!

Mercedes | Jul 18, 2010 | Reply

Debo pagar una diferencia en la AFIP de $ 47.764,26, me hacen un olan en 36 cuotas a un interés del 1.05%. No entendo el sistema aplicado, ya que la 1era.cuota es de $ 1.337,39 y van aumentando hasta la 36ta. que es de $2.048,46. Le agradeceré, si es posible,su explicación.

Héctor | Oct 1, 2010 | Reply

Hola Hector, consulta en este sitio de la AFIP

http://www.afip.gov.ar/misfacilidades/

Mr. Trade | Oct 1, 2010 | Reply

Hola buenos días, quería saber si tenia para pasarme la formula para obtener el método alemán??

Necesito para un trabajo de matemática financiera.

GRACIAS.

Maurcio | Oct 15, 2010 | Reply

Hola , buen dia necesitaria saber su opinion ya que un banco me ofrecio un prestamo Sist.Aleman a tasa Badlar + 5 , obviamente variable – a 5 años – No estoy muy convencida .

Agradecere su respuesta .Sandra

Sandra | Nov 10, 2010 | Reply

Hola, Sandra,por cuestiones obvias no asesoramos financieramente en este sitio.

Lo unico que te puedo decir que las tasas como la Badlar en sudamerica siempre son tendientes a elevarse, sobre todo en paises que optan por una moneda debil y donde la inflación es reconocida.

Por otro lado seria importante que avergiues el CFT inicial, para tener una idea de los costos que te cobran.

Recorda que en el sistema Aleman, el monto de la cuota se reduce,despues de cada cuota, solo porque el capital que debes lo hace, entonces el interes sobre este ultimo es menor, no la tasa.

Saludos

Mr. Trade | Nov 10, 2010 | Reply

Desde ya muchas gracias.

Sandra | Nov 10, 2010 | Reply

HOLA QUE TAL , CONSULTO ¿EL POR QUE? EN UN BANCO COMO EL HSBC SURCURSAL MAURE, DONDE TENGO UN PRESTAMO PERSONAL . NO TENGO NINGUN BENEFICIO POR CANCELARLO ANTICIPADAMENTE. ¿ESTO ES MUY COMUN EN LOS BANCOS?

Andrès | Nov 24, 2010 | Reply

tengo un credito hipotecario sistema frances a 19 años los 5 primeros tasa fija,quiero comenzar a cancelar cuotas puedo hacerlo ahora y cancelar capital neto?

daniel | Ene 30, 2011 | Reply

Hola Daniel, en el sistema frances, las primeras cuotas tienen un componente alto de interes, esto lleva a que cuando alguien pide un credito corto,por ej. de 12 meses para un viaje, y luego lo liquida en la segunda cuota,al venir del viaje, el costo parezca excesivo, por lo prestado y el tiempo. En esos casos casi que es conveniente no liquidar el credito.

Ahora en tu caso es un credito largo,y cancelar capital suele ser bueno,pero tambien hay que tener en cuenta si te hacen ajuste de tasa depues de la cancelación,es todo un tema que deberias trarlo con el banco.

Mr. Trade | Ene 30, 2011 | Reply

Estimado Mr. Trade:

Desearía saber si, así como publicó las fórmulas para los cálculos de los SA y SF, Podría darme una explicación de qué hay que cambiar cuando se hace una cancelación parcial anticipada.

Tengo una planilla hecha por mí cutos resultados son idénticos a los publicados por ciertos bancos, pero no sé qué hacer con las cancelaciones.

Yo supongo que a partir de ese momento, al valor de capital adeudado (sobre el que se va a cobrar el interés en la próxima cuuota) deberá restársele el monto anticipado y nada más, pero quisiera que algún experto me lo confirmara.

Muchísimas gracias por su atención.

Mis más cordiales saludos,

Juan

Juan | Feb 6, 2011 | Reply

Perdón: además de un par de errores de tipeo, en la pregunta anterior me refería al sistema Francés.

Saludos,

Juan

Juan | Feb 6, 2011 | Reply

Hola Juan, realmente hemos consultado varias veces el tema a personal de creditos en bancos ,

y no hemos obtenido respuesta satisfactoria, ellos dicen que no saben porque es un software el que hace todo.

Por lo general, se hace como dices tu, y se replantea un nuevo esquema de cuotas e intereses para lo que falta.

En algunos paises dan la opcion de mantener el plazo de tiempo, o sea reducir el monto de cuotas .. pero por logica aumenta el interes..

Saludos

Mr. Trade | Feb 6, 2011 | Reply

Buen dia Mr. Trade

Saque un prestamo bancario por el sistema frances a 60 cuotas y la cuota capital recien la empiezo a pagar en la cuota 3 ya que en la cuota 1 y 2 me cobran solo intereses,seguro e iva, es esto correcto? no tendria que pagar una porcion de capital desde la cuota 1? Espero su respuesta y muchas gracias por su atención.

Saludos

virginia | Feb 23, 2011 | Reply

Hola Virginia, en verdad suena bastante extraño, yo pediria mas explicacion al prestamista, y averiguaria

el CFT ( costo financiero total) del primer año.

Tal vez lo que esta pasando es que el capital que pagas en las primeras cuotas es muy poco en comparacion al interes y los costos administrativos, por ser 60 cuotas. A mayor plazo del prestamo mayor interes y costo administrativo.

Saludos

Mr. Trade | Feb 23, 2011 | Reply

Hola, como esta usted, mantengo un credito inobiliario con una entidad financiera a la cual le realice un reclamo, porque hasta el momento habia abonado a la deuna aproximadamente el 50% de lo solicitado, cuando pido el saldo me encuentro que solamente me han debitado del capital menos de 5% y ellos me lagan que aplica el sistema frances a los fines de cobra dicho credito, lo que a mi criterio pareciera que estuviera en presencia de un credito idexado, el cual es penado en nuestra legislación, por otro klado tambien cancelo anualmente una cuota especial y el banco me abona el 90% de dicho pago al capital y el 1% al capital donde no hay que ser matematico para darce cuenta de que anualmente me cobran dos veces intereses y logicamente esto incrementaria indudablemente el interes previamente establecido por el banco central en los credito hipotecarios. Solicito muy amablemente de ser posible que me oriente si estoy en lo correcto o no

lucia suarez | Feb 28, 2011 | Reply

Hola Lucia, es realmente un abuso eso, pero lo peor es que tu seguramente firmaste el abuso confiando,

no hay mucho que hacer contra eso, podrias hablar con un abogado para que te asesore en que hacer.

Saludos

Mr. Trade | Feb 28, 2011 | Reply

HOLA ME SIRVIO TODO MUY LINDO PERO ME PODRIAN DECIR COMO SE CALCULA EL INTERES DE UNA CIERTA CUOTA EN EL METODO FRANCES… OSEA CUAL ES LA FORMULITA QUE DEBO HACER (((((((((((((((((((((((((((((((((((((URGENTE))))))))))))))))))))))))))))))))

DIEGO | Mar 10, 2011 | Reply

Hola..mi pregunta es que los otros dias me explicaron que el sistema que utilizan los bancos para prestamos hipotecarios a los clientes es el sitema frances y me desglosaron las caracteristicas e incovenientes y el que a mi me interesaba es el sistema constante.Ya que este sistema lo que hace es que los primeros años pago mas capital y menos intereses y al final pago mas intereses y menos capital….La prueba es que he ido al banco donde tengo la hipoteca y le explicado el tema y que queria que me aplicaran el constante me han dicho que no me interesaba ,pero yo he insistido y cuando hemos metido los datos en el simulador la sospresa que se ha llevado el director es que el constante me es mas rentable y cuando he dicho que queria cambiarlo ya me ha puesto pegas diciendome que a lo mejor si lo cambiaba no me aseguraban el indice de diferencial que tenia contratado que 0,7% y que me costaria el cambio 400 euros.y que necesitaba para que me estudiaran mi situacion las 3 últimas nóminas,prestamo personal 3 últimos recibos y declaración renta año 2009..y que lo estudiarían.

Mi pregunta es la siguiente:

Me tienen que mantener las mismas condiciones pactadas en su día cuando suscribí el préstamo?.

y tiene un coste adicional el cambio ?.

Se pueden negar a realizarme el cambio?.

gracias de antemano .

Espero su respuesta.

mi pregunt

francisco | Mar 15, 2011 | Reply

Hola, no soy especialista en contratos, pero me parece que si tenes que respetarlo.

Es solo una opionion, no sabria decirte el tema legal.

Saludos

Mr. Trade | Mar 15, 2011 | Reply