En el mundo de los mercados cuando se busca financiamiento se esta tratando de estar liquido en una determinada moneda, esto puede ser por diversas circunstancias del mercado. En el caso de un accionista puede estar buscando tomar ganancias saliendo de un papel, lo que causa un demanda de efectivo al sistema cambiario local, si este caso se multiplica, esto llegara a afectar a las entidades financieras lo que producirá una mayor interacción de préstamos interbancarios, sobre todo de prestamos a muy corto plazo, que puede ir de desde horas hasta días.

Recordemos que las tasas son proporcionales al tiempo que se tarde en devolver lo prestado, cuanto mas tiempo mayor será la tasa, como se puede observar en la siguiente tabla, solo en casos excepcionales no se cumple esto.

Pero alejándonos un poco de este simple factor tiempo que influye sobre los valores de las tasas, en la tabla podemos descubrir que estas tasas no son constantes, tienen una variación, estas depende concretamente de cuan demandada es la divisa en el momento, en este caso nos referiremos al dólar, por ende depende de la liquidez actual de dicha moneda en los mercados cambiarios.

¿Qué nos pueden decir las tasas sobre el dólar?

En forma somera, cuando el dólar es demandado, la tasa por prestar esta moneda sube y cuando hay exceso de liquidez baja.Realmente el mecanismo es inverso para el público en general , primero suben las tasas y luego se nota la iliquidez, ya que los primeros en notar los cambios en la demanda de la moneda son los bancos que fijan las tasas.

Por supuesto que cada uno puede cobrar lo que quiere por prestar determinada suma un determinado tiempo, pero cuando hay una competencia de mercados, esto no es conveniente, de allí que se llegan a diferentes acuerdos sobre tasas entre los actores del mercado mundial de cambio, al menos así sucede en épocas de calma.

En base a la evidencia histórica, en este punto es donde nace lo interesante de observar diversos intereses en juego, sobre todo cuando se trata de Bancos Centrales y Bancos Privados.

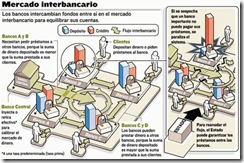

Por un lado tenemos las tasas a las cuales se prestan fondos, no asegurados, los Bancos Privados, esto se desarrolla en el llamado el mercado interbancario, en este caso hay un consenso en usar la tasa Libor(London InterBank Offered Rate), que es muy utilizada en los mercados de deuda. Esta tasa es fijada por la Asociación de Banqueros Británicos (British Bankers Association), y el resultado se libera alrededor de las 11.00, hora local de Londres. Hay otras tasas también que se pueden observar como la EURIBOR, esta es calculada en base a 64 bancos europeos.

Por otro lado tenemos los Bancos Centrales que actúan sobre las tasa según su política monetaria, tratando de controlar el tipo de cambio mas adecuados a sus planes, esto se puede ver reflejado en el caso del dólar en la tasa que fija la FED.

Futuro cercano y tasas

Pues entonces, en épocas de paz financiera, donde hay una tendencia definida en  los mercados, estos dos tipos de tasas tienden a converger en un sentido y se diferencian muy poco en sus valores netos. Esto marca una cierta confianza en que todo va bien y la tendencia del mercado es firme, no hay grandes nubarrones en el horizonte.

los mercados, estos dos tipos de tasas tienden a converger en un sentido y se diferencian muy poco en sus valores netos. Esto marca una cierta confianza en que todo va bien y la tendencia del mercado es firme, no hay grandes nubarrones en el horizonte.

En épocas donde el futuro no es tan claro, y se ciernen ciertas dudas sobre la economía real, los inversores comienzan a ajustar sus posiciones o tomar ganancias, lo que provoca que la liquidez desaparezca de la plaza cambiaria y los mercados, creando una tendencia al alza de las tasas entre los bancos privados, los cuales tratan de buscar solvencia a corto plazo frente a requerimientos de efectivo por parte de sus clientes y aquí es donde la paz se termina.

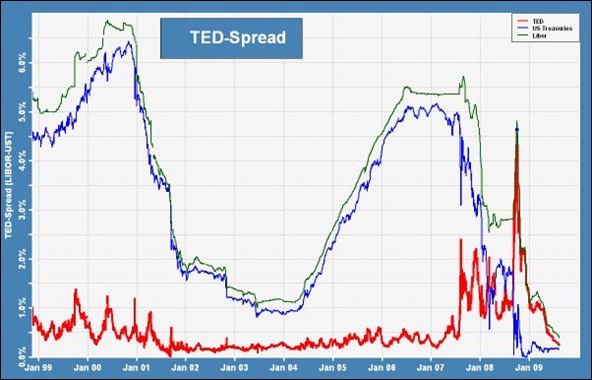

Este efecto es notable en la tasa Libor de corto plazo, 3 meses, lo que la hace comparable a un termómetro de la fiebre por el dólar que causa el susto en los inversores, que corren al refugio en esta divisa.

En este escenario de falta de liquidez los Bancos Centrales bajan las tasas para no ahorcar a las empresas y bancos, tratando de inyectar dinero.

En la siguiente figura podemos observar como durante el derrumbe de 2008, la tasa libor a 3 meses (amarrilla) subía, debido al miedo generalizado de las entidades bancarias, mientras la FED reducía tasas (verde) para logra mayor liquidez en los mercados.

Entonces tenemos una clara divergencia, entre las tasas de los Bancos Privados y los Centrales, concretamente el spread entre estas dos tasas crece y se hace muy volátil por los intereses en juego. Esto es un típico indicador de stress financiero o crediticio .

En el caso del dólar, también se ve reflejado en las tasas de deuda pública de EE.UU, entre estos los bonos del tesoro, ya que se produce una salida de los mercados hacia estos bonos, lo que causa un aumento de su valor y cae su tasa de ganancia.

En el caso del dólar, también se ve reflejado en las tasas de deuda pública de EE.UU, entre estos los bonos del tesoro, ya que se produce una salida de los mercados hacia estos bonos, lo que causa un aumento de su valor y cae su tasa de ganancia.

En el grafico lateral izquierdo se puede apreciar la tasa anual de la T-Bill (Treasury Bill), que son títulos de deuda del tesoro a plazos menores de un año, en este caso a 3 meses, este instrumento paga por descuento teniendo en cuenta la tasa anual a la hora de la compra. Las acciones de la FED repercuten directamente sobre esta tasa.

A finales de 2007 comienza a caer, debido a los primeros pasos de la crisis, y en 2008 se derrumba junto con los mercados mundiales.

Es increíble pero hoy, no tienen ganancia prestarle a EE.UU menos de un año.

Entonces la T-Bill también se puede contrastar con la Libor, y es justamente lo que hace uno de los mas famosos indicadores de stress, la TED, en la figura siguiente se puede apreciar en rojo la TED, claramente en el 2008 el spread se hace extremadamente grande, lo que causa el bloqueo de los bancos y produce las grandes caídas de entidades históricas.Luego en base a inundar de dinero el mercado, las tasas vuelven a converger.

Por ultimo, mencione que la FED inundo el mercado de dólares, unas de las formas en que hizo esto, fue por medio de de líneas de swap de divisas, en el siguiente grafico se puede ver como reacciono el dólar frente a cada noticia de los swaps.

Si quiere mayor información sobre las líneas de swap, desde la FED en ingles :

Credit and Liquidity Programs and the Balance Sheet

Gracias por su lectura y buenos negocios.

Gustavo